Last Updated on Nov 3, 2021 by Ayushi Mishra

आपने यहां मुहूर्त ट्रेडिंग, उसकी हिस्ट्री और ट्रेडिंग के फायदों के बारे में पढ़ा होगा। हर साल, मुहूर्त ट्रेडिंग सेशन की समय सीमा दिन के सबसे अच्छे समय के दौरान तय की जाती है, और यह समय एक्सचेंजों द्वारा निर्धारित किया जाता है। इस साल यह सेशन गुरुवार, 4 नवंबर 2021 को आयोजित किया जाएगा।

यदि आप सोच रहे हैं कि इस घंटे भर के ट्रेडिंग सेशन के दौरान ऑर्डर कैसे दिया जाए, तो इस आर्टिकल में इसकी पूरी जानकारी दी गई है। इस आर्टिकल में आर्डर देने का तरीका बताया गया है और यह भी बताया गया है कि इस सेशन के दौरान ऑर्डर देना सामान्य ट्रेडिंग सेशन से कैसे अलग है। मुहूर्त ट्रेडिंग के दौरान इन्वेस्ट करने के लिए यह आर्टिकल पढ़ें और आर्डर प्लेस करने के बारे में जानें।

इस आर्टिकल में इनके बारे में बताया है :

● मुहूर्त ट्रेडिंग के बाजार का शेड्यूल

● मुहूर्त ट्रेडिंग और सामान्य दिनों में ऑर्डर देने में अंतर

● आर्डर के प्रकार

● मुहूर्त ट्रेडिंग के दौरान ऑर्डर देने के स्टेप्स

मुहूर्त ट्रेडिंग का बाजार का शेड्यूल

मुहूर्त ट्रेडिंग और सामान्य दिनों में ऑर्डर देने में अंतर

- मुहूर्त ट्रेडिंग सेशन के दौरान किए गए ट्रेड सामान्य ट्रेडों जैसे ही होते हैं, और एक्सचेंज ऑपरेशन, अपने नियमित समय के बावजूद, अपरिवर्तित रहता है।

- मुहूर्त ट्रेडिंग के दौरान, सभी सौदे निपटान दायित्वों में बदलते हैं। शेयर खरीदते या बेचते समय, लेन-देन पूरा करने के लिए खरीदार और विक्रेता दोनों को अपने दायित्वों को पूरा करना चाहिए। सेटलमेंट पीरियड के दौरान, खरीदार शेयरों के लिए पेमेंट करता है, और विक्रेता शेयरों को डिलीवर करता है।

- 4 नवंबर 2021 को मुहूर्त ट्रेडिंग के बाद 5 नवंबर 2021 को दिवाली के उपलक्ष्य में बाजार बंद रहेंगे। शेयर आपके डीमैट अकाउंट में 8 नवंबर 2021 को भेज दिए जाएँगे।

- बाजार बंद होने से 10 मिनट पहले, सभी एमआईएस (एमआईएस), बीओ (बीओ), और सीओ (सीओ) पदों को स्क्वायर ऑफ कर दिया जाएगा। मुहूर्त ट्रेडिंग सेशन में, उपरांत मार्केट ऑर्डर (एएमओ) इक्विटी के लिए शाम 5:57 बजे तक और एफ एंड ओ के लिए शाम 6:10 बजे तक जमा होंगे।

ऑर्डर के प्रकार (H2)

यहां कुछ प्रकार के ऑर्डर दिए गए हैं जिनके बारे में आपको पता होना चाहिए:

- मार्जिन इंट्राडे स्क्वायरऑफ़ (एमआईएस) एक प्रकार का ऑर्डर है जिसका इस्तेमाल तब किया जाता है जब आप उसी दिन ट्रेडिंग सेशन के दौरान स्टॉक खरीदना और बेचना चाहते हैं।

- ब्रैकेट ऑर्डर (बीओ) में आप एक रेंज में ट्रेड कर सकते हैं। जैसा कि आप टारगेट प्राइस और स्टॉप लॉस डालते हैं। यह आपका ब्रैकेट बनता है। स्टॉप लॉस प्लेस करते समय आपको वह अमाउंट डालना है जिसे खोने का आप जोखिम उठा सकते हैं। यदि आप प्रत्येक शेयर पर 10 रुपये खो सकते हैं तो जब भी स्टॉक की मौजूदा कीमत 10 रुपये से गिरेगी, आपका स्टॉप लॉस होगा और आपका ऑर्डर 10 रुपये के नुकसान के साथ बुक हो जाएगा। टारगेट के लिए भी यही किया जाता है।

- कवर ऑर्डर (सीओ) में आपको अधिक लीवरेज मिलता है, आप कम मार्जिन पर अधिक खरीद सकते हैं, आप स्टॉप लॉस ट्रिगर लगा सकते हैं ताकि रिस्क कवर किया जा सके।

- कैश एंड कैरी (सीएनसी): यदि आप स्टॉक को एक दिन से अधिक/लॉन्ग-टर्म इन्वेस्टमेंट के लिए रखना चाहते हैं तो इसका इस्तेमाल करें।

- मार्केट (एमकेटी): इसमें आप शेयर को मौजूदा भाव पर खरीदते हैं। अगर आप इस ऑप्शन पर क्लिक करते हैं, तो आप उस कीमत को नहीं बदल सकते जिस पर आप स्टॉक खरीदना चाहते हैं और ऑर्डर स्टॉक के मौजूदा मार्केट प्राइस पर किया जाएगा।

- लिमिट (एलएमटी): इस प्रकार के ऑर्डर में आप वह कीमत तय कर सकते हैं जिस पर आप स्टॉक खरीदना चाहते हैं। जैसे ही मार्केट प्राइस आपके चुने हुए प्राइस से मिलेगा तो आपका ऑर्डर प्लेस हो जाएगा।

- स्टॉप लॉस लिमिट ऑर्डर (एसएल): अगर आप नुकसान को कम करना चाहते हैं, तो आपको स्टॉप लॉस लगाना होगा। उदाहरण के लिए, अगर आप 1,000 रुपये का स्टॉप लॉस लगाते हैं तो जब आपके स्टॉक की कीमत रु 1,000 या उससे कम होगी, तो आपका स्टॉक बेच दिया जाएगा।

- स्टॉप लॉस मार्केट ऑर्डर (एसएल-एम): इसमें आप ट्रिगर प्राइस सेट करते हैं, जो कि वह प्राइस है जिस पर आपका स्टॉक आपके द्वारा लगाए गए ट्रिगर प्राइस के आसपास बेचा जाता है।

- मार्केट ऑर्डर (एएमओ) के बाद: यदि आप मुहूर्त ट्रेडिंग सेशन के दौरान ऑर्डर नहीं दे पाते हैं तो आप अगले दिन के लिए ऑर्डर दे सकते हैं।

मुहूर्त ट्रेडिंग (H2) के दौरान ऑर्डर देने के स्टेप्स

शेयरों में ट्रेड/इन्वेस्ट करने के लिए डीमैट और ट्रेडिंग अकाउंट होना ज़रूरी है। अगर आप इन्वेस्टिंग शुरू करने का सोच रहे हैं, तो टिकरटेप ऐप का इस्तेमाल करें।

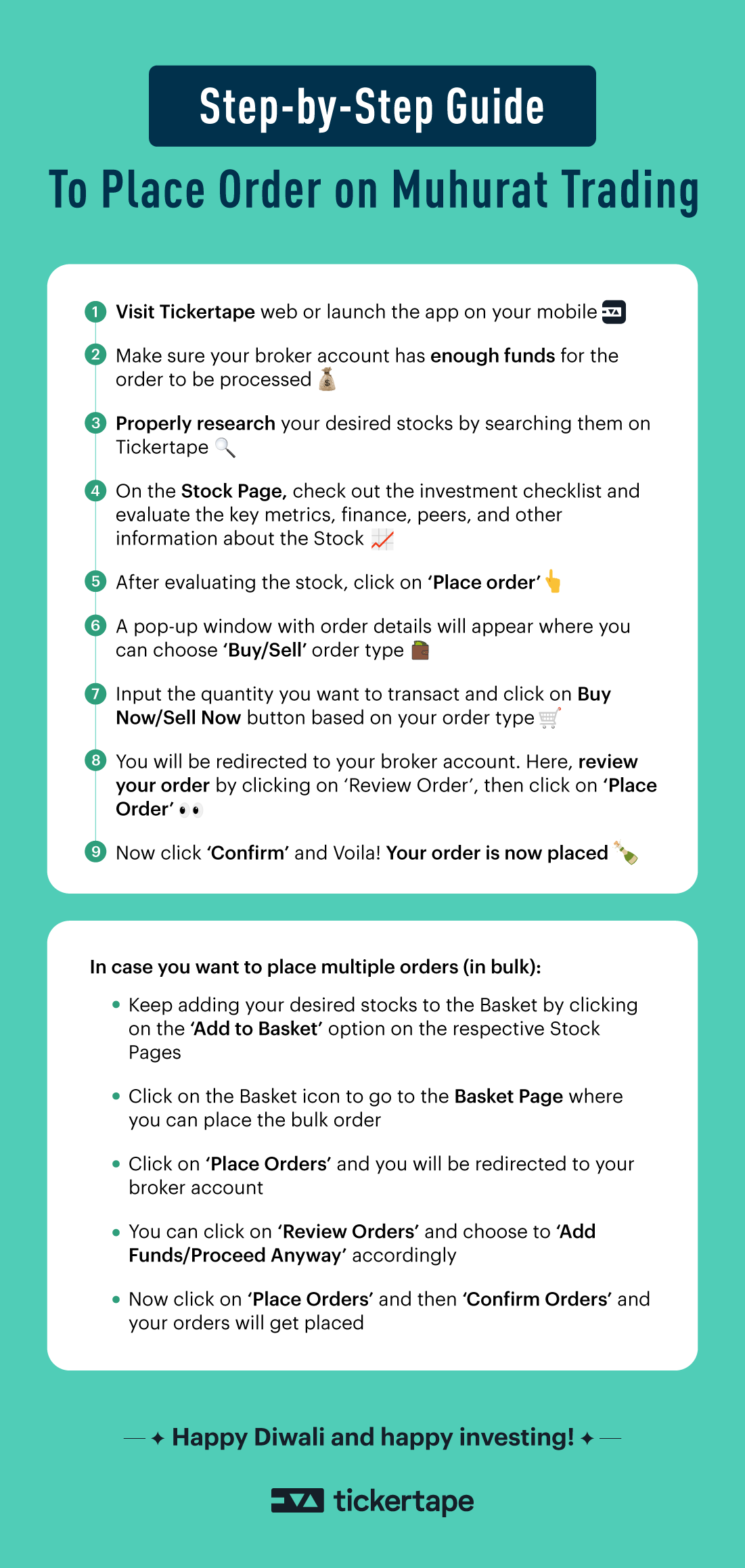

टिकरटेप (Tickertape) से ऑर्डर देने के लिए इन स्टेप्स को फॉलो करें:

- टिकरटेप वेबसाइट पर जाएँ या अपने फोन में इसका ऐप लॉन्च करें।

- सुनिश्चित करें कि आपका ब्रोकर अकाउंट टिकरटेप से जुड़ा हुआ है, और आपके ब्रोकर अकाउंट लेजर में धन उपलब्ध है।

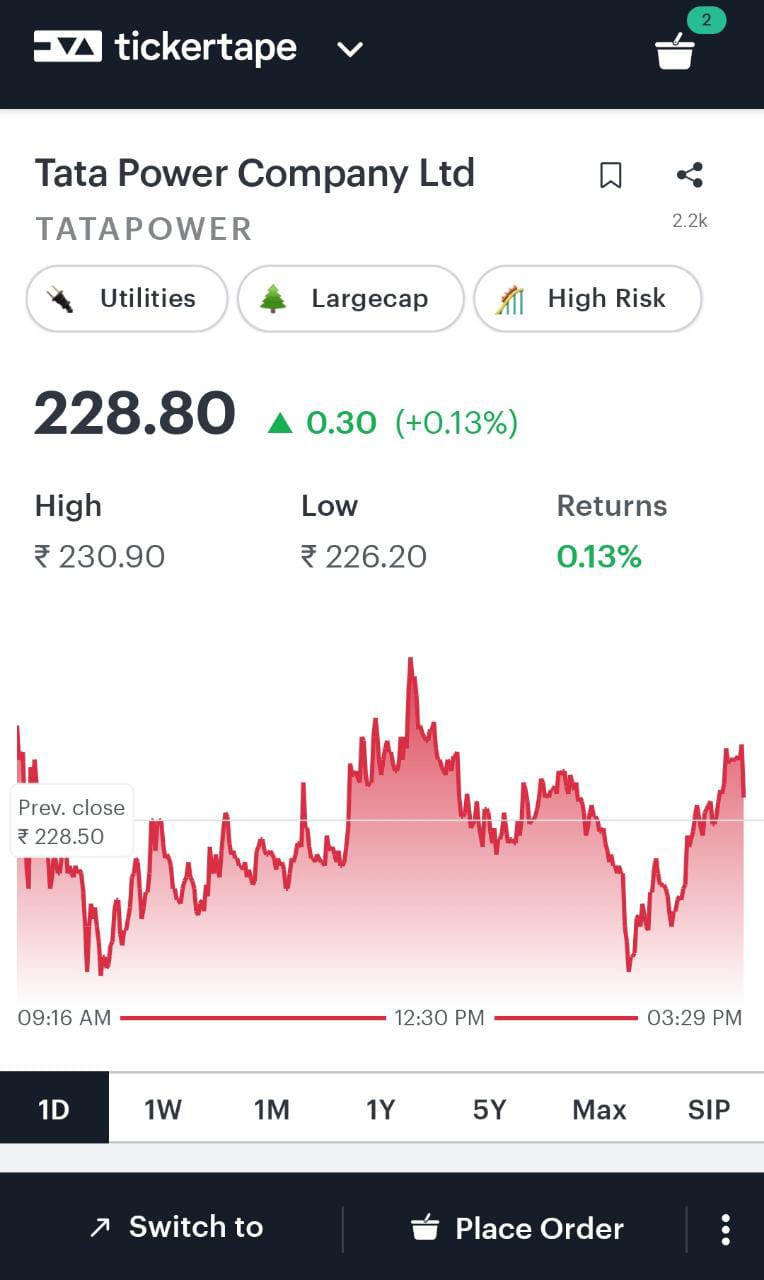

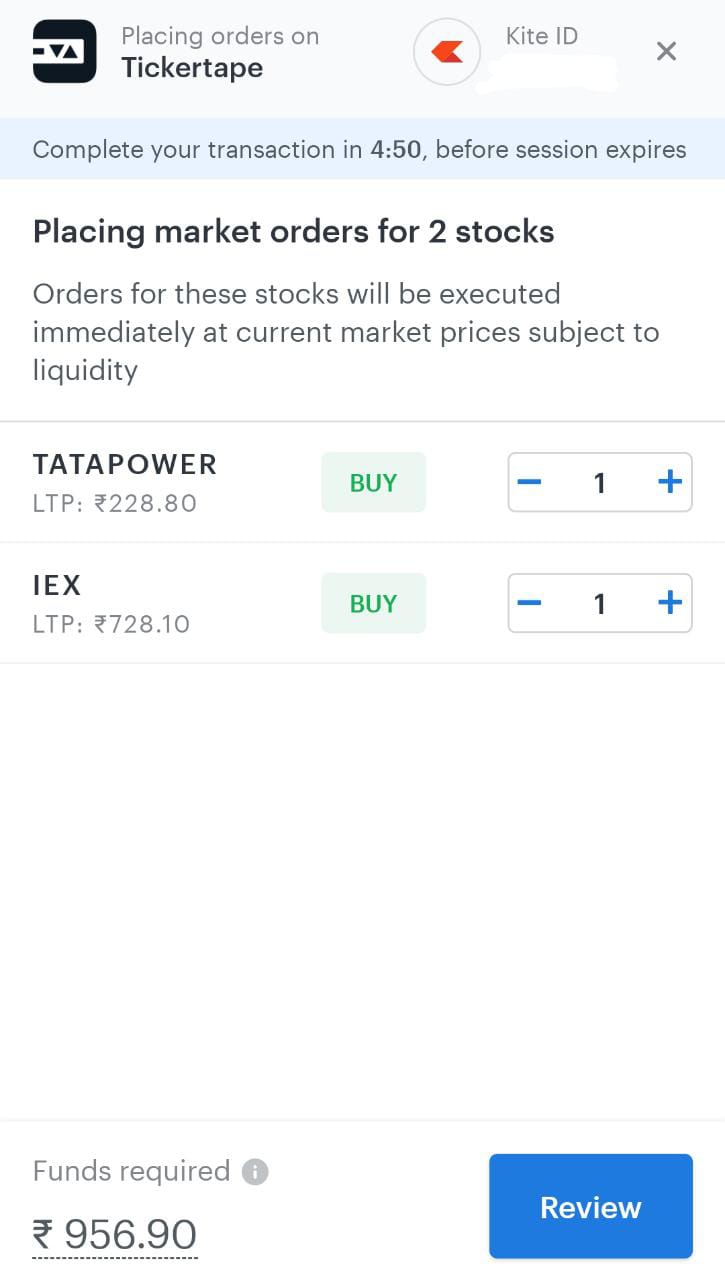

- अपने वांछित शेयरों की रिसर्च करने के बाद उन्हें टिकरटेप पर खोजें (उदाहरण के लिए, यहाँ स्क्रीनशॉट में देखें कि जब हम टाटा पावर स्टॉक सर्च करते हैं तो स्क्रीन कैसी दिखती है)।

- जब आप स्टॉक का नाम डालेंगे तो स्टॉक पेज पर पहुँच जाएँगे। इस पेज पर आप किसी विशेष स्टॉक से जुड़े प्रमुख मैट्रिक और इन्वेस्टमेंट चेकलिस्ट देख सकते हैं।

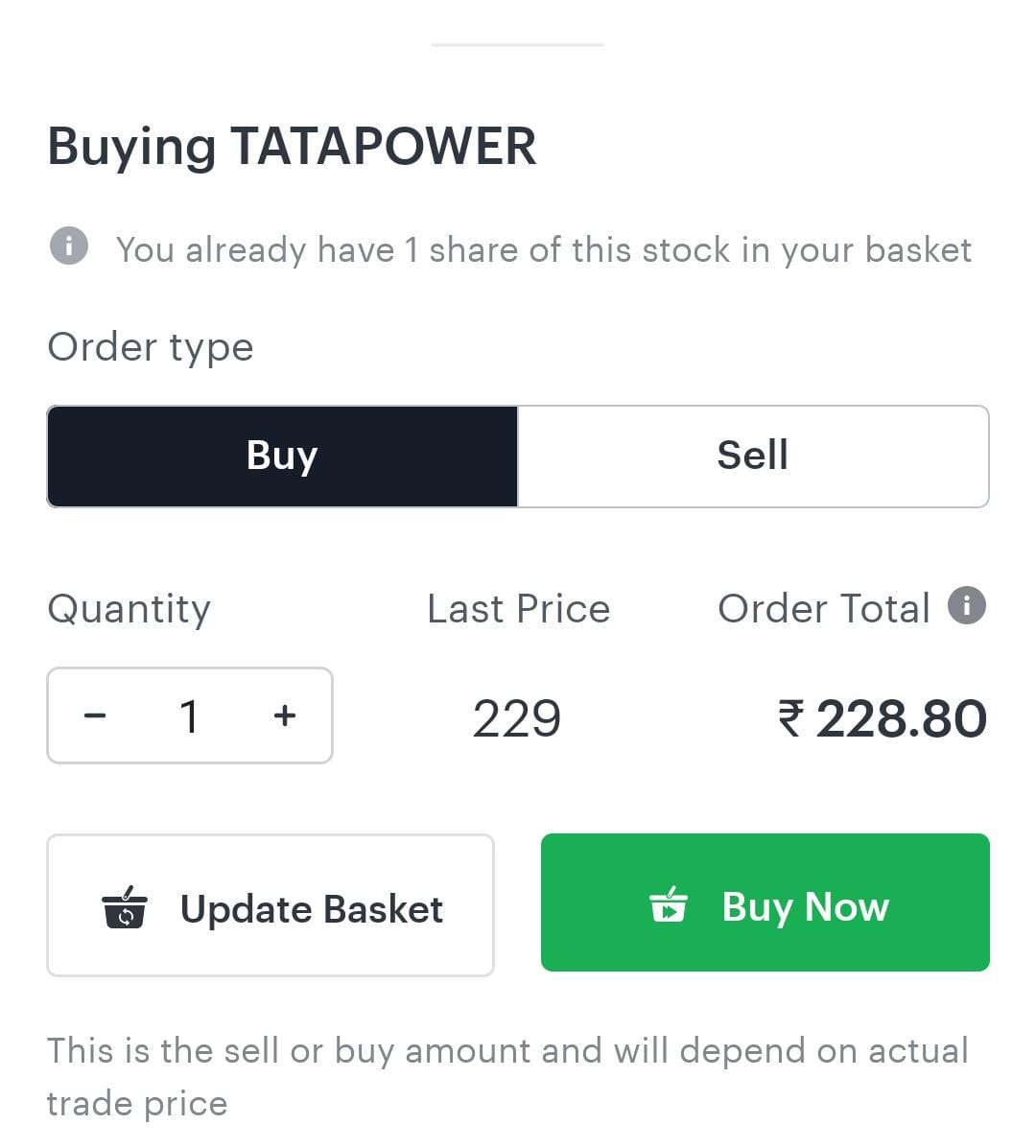

- प्लेस ऑर्डर पर क्लिक करें। एक आर्डर डिटेल्स बॉक्स दिखेगा जिससे आप अपने आर्डर को कस्टमाइज (अनुकूल) कर सकते हैं।

- इस पॉपअप में, आप अपने ऑर्डर के प्रकार (बाय या सेल) के साथ-साथ उसकी मात्रा भी इंडीकेट कर सकते हैं। अमाउंट के फ़ील्ड में स्टॉक की मात्रा और पिछले ट्रेडेड मूल्य भरा हुआ होता है। टिकरटेप ऑर्डर असल में मार्केट ऑर्डर होते हैं, यह आंकड़ा अंतिम खरीद/बिक्री अमाउंट का अनुमान है क्योंकि ट्रेड ऊपर दिए गए मूल्य से अलग मूल्य पर भी किया जा सकता है।

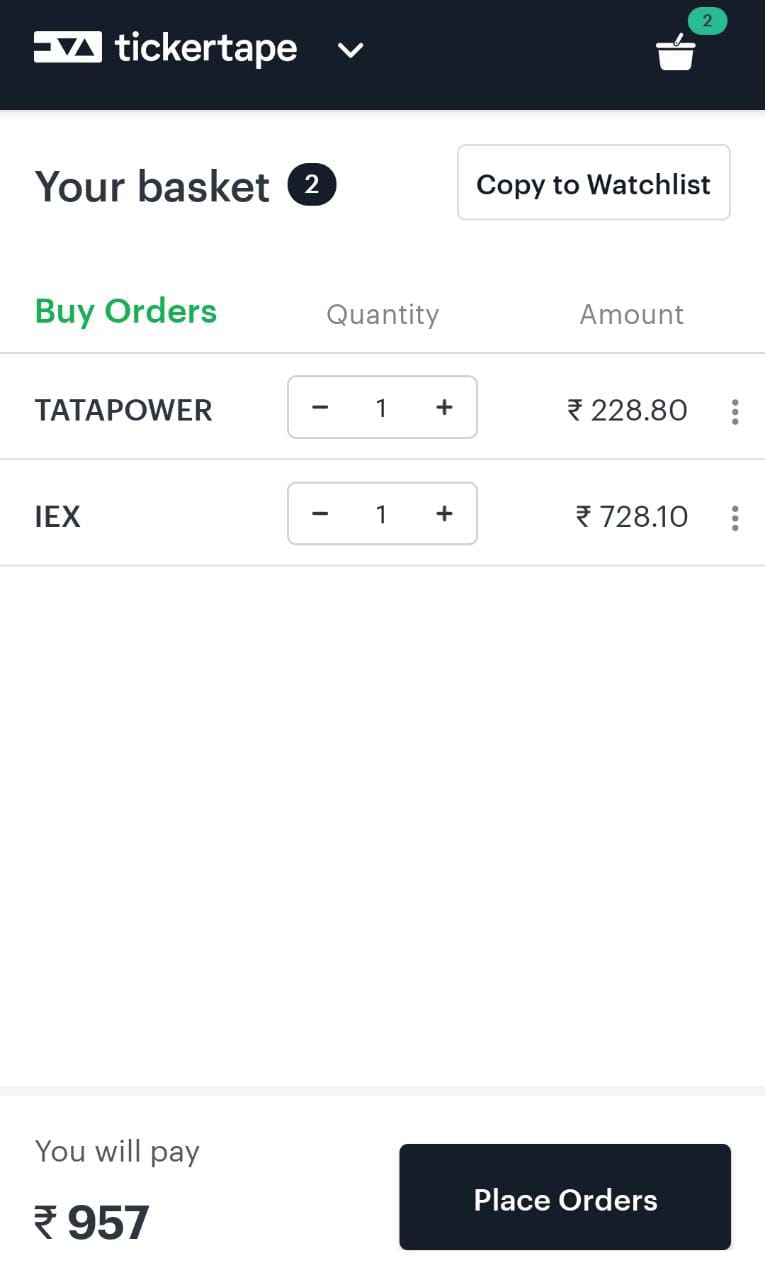

- ‘बाय नाउ (या सेल) का ऑप्शन चुनकर आप किसी विशिष्ट स्टॉक के लिए ऑर्डर कर सकते हैं, और यदि आप एक से अधिक स्टॉक ऑर्डर देना चाहते हैं, तो आप बास्केट फ़ीचर चुन सकते हैं। ‘ऐड टू बास्केट’ पर क्लिक करें और बाद में बल्क में लेन-देन करें।

- जब आप ‘बाय नाउ’ पर क्लिक करते हैं, तो आप अपने ब्रोकर अकाउंट पर चले जाएँगे, तथा आप स्क्रीनशॉट में ‘रिव्यु आर्डर’ पर क्लिक करके अपने आर्डर की समीक्षा कर सकते हैं, फिर ‘प्लेस आर्डर’ और ‘कन्फर्म एंड वोइला!’ पर क्लिक करें। आपका आर्डर प्लेस हो जाएगा।

सुनिश्चित करें कि ऑर्डर प्रोसेस करने के लिए आपके ब्रोकर अकाउंट लेजर में पर्याप्त अमाउंट है।

टिकरटेप के फ़ीचर्स पर गाइडबुक दी गई है जिसका उपयोग आप मुहूर्त ट्रेडिंग की तैयारी शुरू करने के लिए कर सकते हैं:

- स्टॉक स्क्रीनर – विभिन्न मौलिक और तकनीकी विशेषताओं के आधार पर कंपनियों की स्क्रीनिंग के लिए एक उपकरण।

- मार्केट मूड इंडेक्स – भारतीय शेयर बाजार के लिए एक सेंटिमेंट इंडिकेटर।

- जानें – इस साइट पर आप बेसिक फाइनैंशल और आर्थिक शब्दावली सीख सकते हैं और इस मंच की कुछ विशेषताओं के बारे में जान सकते हैं।

- बास्केट और लेन-देन – यह सुविधा टिकरटेप Tickertape द्वारा विशिष्ट रूप से दी जाती है और इक्विटी में ट्रेड करने के लिए एक नया तरीका बताती है। इसके माध्यम से एक ही समय में कई स्टॉक को खरीदा और बेचा जा सकता है।

- टिकरटेप चार एसेट वर्गों को सपोर्ट करता है: इक्विटी, एक्सचेंज-ट्रेडेड फंड (ईटीएफ), म्यूचुअल फंड और इंडिसेस। हर एक में एक एसेट पेज होता है जो इन्वेस्ट करने के निर्णय लेने के लिए प्रमुख तथ्यों की गहराई से जाँच करता है।

- टिकरटेप आपको अपने पूरे पोर्टफोलियो को मेन्टेन करने और उसको मॉनिटर करने की अनुमति देता है।

अब आप जान चुके हैं कि मुहूर्त ट्रेडिंग पर टिकरटेप का इस्तेमाल करके ऑर्डर कैसे दिया जाता है। अगर आप इन्वेस्ट करने के लिए सही मुहूर्त की तलाश में हैं, तो मुहूर्त ट्रेडिंग 2021 से आप एक अच्छी शुरुआत कर सकते हैं। ऐसी कंपनी की तलाश करें जो अच्छे फंडामेंटल्स, विकास की संभावना और पॉजिटिव कैश फ्लो देती हैं। यदि आप यह फाइनल नहीं कर पा रहे हैं हैं कि किन स्टॉक में निवेश करना है, तो आप टिकरटेप स्क्रीनर का इस्तेमाल करके अपना अध्ययन शुरू कर सकते हैं। इसमें 200 से अधिक फिल्टर होते हैं जो आपको प्रमुख इंडीकेटर्स की मदद से जल्दी से कई कंपनियों को देखने की अनुमति देते हैं।

स्क्रीनर के अलावा, टिकरटेप में और भी इन्वेस्टमेंट एनालिसिस उपकरण हैं जैसे स्टॉक के लिए कॉम्प्रिहेंसिव एसेट पेज, म्यूचुअल फंड, ईटीएफ, इंडेक्स, मार्केट मूड इंडेक्स, और बहुत कुछ।

साल में एक बार मिलने वाले इस अवसर को हाथ से जाने न दें! मुहूर्त ट्रेडिंग सेशन के दौरान इन्वेस्ट करें। शुभ दीपावली, और हम आशा करते हैं कि यह मुहूर्त ट्रेडिंग सेशन आपके लिए सौभाग्य लेकर आए!